¿Qué Es Una Hipoteca Jumbo Y Cuándo Considerarla?

¡Claro que sí! Aquí tienes una introducción para tu artículo:

¿Qué es una hipoteca jumbo y cuándo considerarla? Descubre en Hipotecas En Línea todo lo que necesitas saber sobre este tipo de préstamos hipotecarios que van más allá de los límites convencionales. ¡Averigua si puede ser la opción adecuada para ti!

Hipotecas Jumbo: Todo lo que necesitas saber antes de considerar una

Hipotecas Jumbo: Las hipotecas jumbo son préstamos hipotecarios que superan los límites establecidos por la Administración Federal de Vivienda (FHA) en un área geográfica específica. Por lo general, se considera una hipoteca jumbo cuando el monto del préstamo es superior a $548,250 en la mayoría de los condados de Estados Unidos.

Estos préstamos suelen tener tasas de interés más altas que las hipotecas convencionales, debido al mayor riesgo que representan para los prestamistas. Además, se requiere un enganche más grande para obtener una hipoteca jumbo, generalmente del 20% o más del valor de la propiedad.

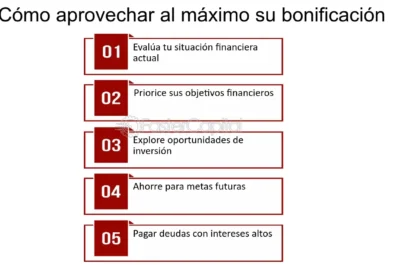

Antes de considerar una hipoteca jumbo, es importante evaluar detenidamente tu situación financiera y asegurarte de que puedes asumir los pagos mensuales sin dificultad. También es recomendable comparar las ofertas de diferentes prestamistas para obtener las mejores condiciones posibles.

En resumen, las hipotecas jumbo pueden ser una opción atractiva para aquellos que buscan comprar propiedades de alto valor, pero es fundamental informarse y tomar decisiones financieras responsables antes de comprometerse con este tipo de préstamo.

¿Ventajas de una hipoteca jumbo?

Las hipotecas jumbo pueden ofrecer varias ventajas para ciertos compradores de vivienda:

- Financiamiento de propiedades de alto valor: Las hipotecas jumbo permiten adquirir propiedades con un valor superior al límite establecido para las hipotecas convencionales.

- Tasas de interés competitivas: Aunque suelen tener tasas ligeramente más altas que las hipotecas convencionales, en algunos casos las tasas de interés de las hipotecas jumbo pueden ser competitivas.

- Flexibilidad en términos y condiciones: Algunos prestamistas de hipotecas jumbo ofrecen opciones personalizadas en cuanto a plazos, pagos y requisitos, lo que puede adaptarse mejor a las necesidades financieras del comprador.

¿Desventajas de una hipoteca jumbo?

Antes de optar por una hipoteca jumbo, es importante considerar algunas posibles desventajas:

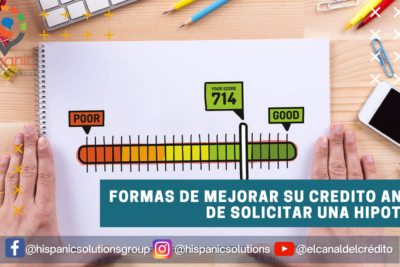

- Requisitos más estrictos: Suele exigirse un puntaje crediticio más alto y una mayor capacidad de pago para calificar a una hipoteca jumbo.

- Depósito inicial más elevado: Generalmente se solicita un mayor porcentaje de pago inicial para las hipotecas jumbo, lo que puede ser un desafío para algunos compradores.

- Riesgo de fluctuaciones económicas: Dado el tamaño de este tipo de préstamos, los cambios económicos o de mercado pueden afectar significativamente las tasas de interés y condiciones de la hipoteca.

¿Cuándo considerar una hipoteca jumbo?

Es recomendable considerar una hipoteca jumbo en situaciones específicas, tales como:

- Comprar una propiedad de alto valor: Si estás buscando adquirir una casa de lujo o de alto valor, una hipoteca jumbo puede ser la opción adecuada.

- Ingresos estables y buen historial crediticio: Para calificar a una hipoteca jumbo, es fundamental contar con ingresos estables y un sólido historial crediticio.

- Aprovechar tasas competitivas: En momentos en que las tasas de interés para las hipotecas jumbo sean favorables, puede ser el momento ideal para considerar este tipo de financiamiento.

Preguntas Frecuentes

¿Cuál es la diferencia entre una hipoteca jumbo y una convencional?

La diferencia principal entre una hipoteca jumbo y una convencional es que una hipoteca jumbo excede los límites establecidos por Fannie Mae y Freddie Mac, mientras que una convencional se encuentra dentro de estos límites.

¿Qué ventajas y desventajas tiene solicitar una hipoteca jumbo?

Ventajas: Permite financiar montos mayores para la compra de viviendas de alto valor. Desventajas: Requiere de altos ingresos y una excelente historial crediticio para calificar, además de tener tasas de interés más altas que las hipotecas convencionales.

¿En qué situaciones es recomendable considerar una hipoteca jumbo en lugar de una convencional?

Una hipoteca jumbo es recomendable considerarla cuando el monto del préstamo supera el límite establecido para las hipotecas convencionales en la zona donde se encuentra la propiedad.

Deja una respuesta